por Michael Roberts

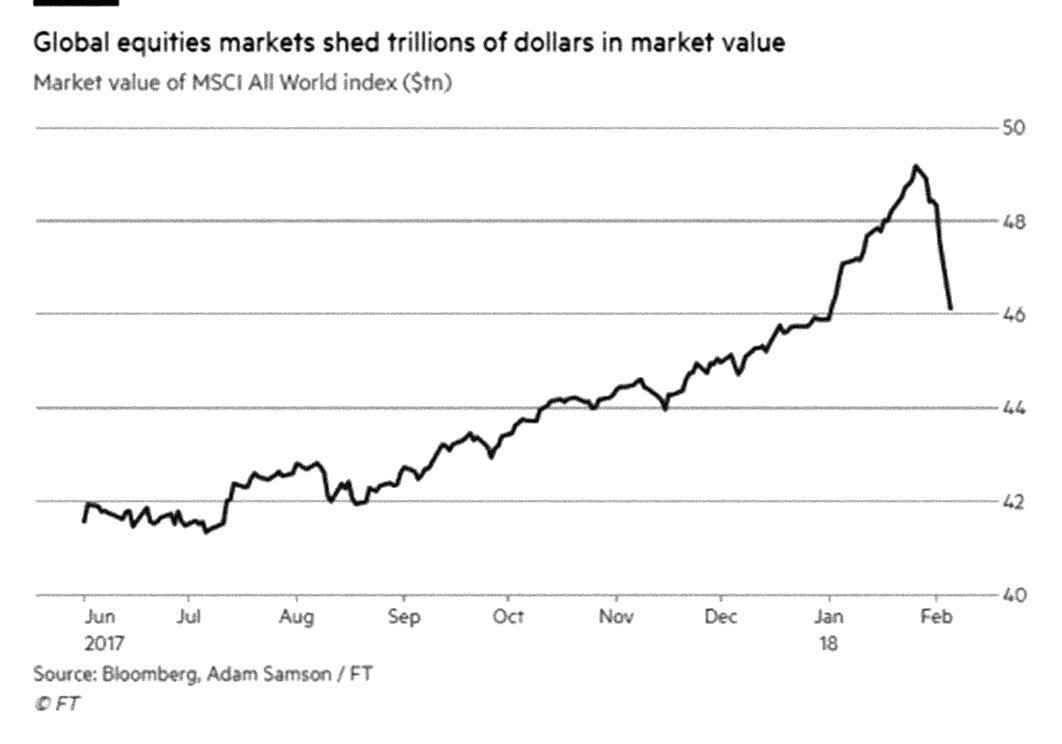

El 5 de febrero el mercado de valores de Estados Unidos experimentó su mayor caída desde mediados de 2007, justo antes de la crisis crediticia, la crisis de la banca y el inicio de la Gran Recesión.

¿Se repite la historia? Según el viejo dicho, la historia no se repite, pero rima. En otras palabras, hay ecos del pasado en el presente. Pero ¿cuáles son esos ecos en este momento? Hay tres posibilidades.

1) Esta caída será similar a la de 1987 y será seguido por una recuperación rápida y decisiva y el mercado de valores y la economía de Estados Unidos reanudarán su reciente marcha ascendente. La caída será vista como un bache en la recuperación de la Larga Depresión de los últimos diez años.

2) O podría ser como 2007, cuando la caída de la bolsa anunció el comienzo del mayor colapso de la producción capitalista mundial desde la década de 1930 y del mayor colapso conocido en el sector financiero – para ser seguido por la recuperación económica más débil desde 1945.

3) O, finalmente, podría ser como 1937, cuando el mercado de valores cayó cuando la Reserva Federal de Estados Unidos subió los tipos de interés y el ‘New Deal’ de la administración Roosevelt dejó de invertir para estimular la economía. La Gran Depresión se reanudó y sólo se terminó con la carrera de armamentos y la entrada de los EEUU en la Segunda Guerra Mundial en 1941.

Ya he analizado la relación entre el mercado de valores (capital ficticio como lo llamaba Marx) y la economía ‘real’ del capital productivo en un artículo anterior de 2016. .

El mismo día de la caída de la bolsa prometía su cargo el nuevo presidente de la Fed Jerome Powell, que reemplaza a Janet Yellen. Powell se enfrenta ahora a algunos nuevos dilemas.

Marx hizo la observación clave que lo que impulsa los precios del mercado de valores es la diferencia entre las tasas de interés y la tasa general de ganancia. Lo que ha mantenido los precios del mercado de valores al alza ha sido el muy bajo nivel de los tipos de interés a largo plazo, fijados así deliberadamente por los bancos centrales, como la Reserva Federal, de todo el mundo, con tasas cero a corto plazo y flexibilización cuantitativa (QE, la compra de activos financieros con inyecciones de crédito). La brecha entre los rendimientos sobre la inversión en el mercado de valores y el coste de los préstamos para invertir en ellos ha sido enorme.

Por supuesto, todos los días, los inversores toman decisiones ‘irracionales’, pero, con el tiempo y, en conjunto, las decisiones de los inversores de comprar o vender acciones o bonos se basa en la rentabilidad que han obtenido (sean intereses o dividendos) y los precios de bonos y acciones evolucionan en consecuencia. Y esa rentabilidad, en última instancia, depende de la diferencia entre la rentabilidad del capital invertido en la economía y los costes de financiación. Si los precios de las acciones se desvían en relación con la rentabilidad del capital en una economía, es inevitable con el tiempo que caigan de nuevo. Cuanto más se desvíen, tanto mayor será la eventual caída.

Así que hay dos factores clave para juzgar si esta caída de la bolsa se parece a 1987, 2007 o 1937: la rentabilidad del capital productivo (¿sube o cae?); y el nivel de endeudamiento de la industria (¿será demasiado caro su servicio?).

En 1987, la rentabilidad del capital aumentaba. Estábamos justo en la mitad del período neoliberal de creciente explotación del trabajo, la globalización y los nuevos avances tecnológicos, todos los cuales eran factores que contrarrestaban la tendencia decreciente de la tasa de ganancia. La rentabilidad siguió aumentando hasta 1997. Y las tasas de interés, tras las subidas de la Fed, se reducían gracias a la inflación.

En 2007, la rentabilidad caía (había estado disminuyendo desde finales de 2005), el mercado inmobiliario estaba comenzando a hundirse y se esperaba que la inflación aumentase y por ello, la Fed preveía elevar su tasa política, como planifica ahora en 2018. Sin embargo, existen diferencias entre 2007 y la actualidad. El sistema bancario no está tan expuesto e involucrado en derivados financieros de riesgo. Y aunque la rentabilidad en la mayoría de las grandes economías está todavía por debajo del pico de 2007, las ganancias totales está aumentando. Puede ser que los salarios estén empezando a crecer y esto podría reducir las ganancias en el futuro. Además, la Fed planea elevar las tasas de interés y, por lo tanto, eso también reduce las ganancias a medida que aumentan los costes de servicio de la deuda.

Tal vez 1937 se acerque mucho más a la situación actual del capitalismo estadounidense. He escrito sobre los paralelismos con 1937 antes. La rentabilidad en 1937 se había recuperado de las profundidades de 1932, pero todavía estaba muy por debajo del pico de 1926.

Y más preocupante ahora es que la deuda corporativa desde el final de la Gran Recesión en 2009 no se ha reducido. Por el contrario, nunca ha sido mayor. Basandose en una muestra global de 13.000 entidades, la agencia S & P estima que la proporción de sociedades altamente apalancadas – aquellas cuya deuda/ganancias excede x5 – se situó en el 37 por ciento en 2017, comparado con el 32 por ciento en 2007, antes de la crisis financiera global. Durante 2011-2017, la deuda corporativa no financiera mundial creció en 15 puntos porcentuales hasta el 96 por ciento del PIB.

La caída de la bolsa me dice dos cosas. En primer lugar, que la economía de Estados Unidos, siendo la economía capitalista más grande y más importante, es la que arrastra a las demás. No es Europa, ni Japón, ni China donde se desencadenará una nueva crisis mundial, sino los EEUU. En segundo lugar, esta vez la recesión no estallará por una crisis inmobiliaria o una crisis bancaria, sino por una crisis del sector de sociedades no financieras. Comenzarán las quiebras y las bancarrotas en la medida en que las empresas capitalistas más débiles tengan dificultades para cumplir con sus cargas crediticias y se producirá una reacción en cadena.

La historia no se repite, pero rima. La masa de ganancias en las principales economías sigue en aumento y las tasas de interés, la inflación y los aumentos salariales siguen siendo bajos históricamente. Eso debería aliviar el colapso de los precios de capital ficticio (y todavía son altos). Pero la tendencia de las ganancias, tasas de interés y la inflación podrían cambiar pronto.

Michael Roberts es un reconocido economista marxista británico, que ha trabajador 30 años en la City londinense como analista económico y publica el blog The Next Recession.

-

Archives

- junio 2023

- febrero 2023

- julio 2021

- junio 2021

- febrero 2021

- enero 2021

- noviembre 2019

- junio 2019

- mayo 2019

- abril 2019

- febrero 2019

- octubre 2018

- agosto 2018

- julio 2018

- junio 2018

- mayo 2018

- abril 2018

- marzo 2018

- febrero 2018

- enero 2018

- diciembre 2017

- noviembre 2017

- octubre 2017

- septiembre 2017

- agosto 2017

- julio 2017

- junio 2017

- mayo 2017

- abril 2017

- marzo 2017

- febrero 2017

- enero 2017

- diciembre 2016

- noviembre 2016

- octubre 2016

- septiembre 2016

- agosto 2016

- julio 2016

- junio 2016

- mayo 2016

- abril 2016

- marzo 2016

- febrero 2016

- enero 2016

- diciembre 2015

- noviembre 2015

- octubre 2015

- septiembre 2015

- agosto 2015

- julio 2015

- junio 2015

- mayo 2015

- abril 2015

- marzo 2015

- febrero 2015

- enero 2015

- diciembre 2014

- noviembre 2014

- octubre 2014

- septiembre 2014

- agosto 2014

- julio 2014

- junio 2014

- mayo 2014

- abril 2014

- marzo 2014

- febrero 2014

- enero 2014

- diciembre 2013

- noviembre 2013

- octubre 2013

- noviembre 2011

- octubre 2004

-

Meta